税局稽查新策略来了!通知:水电费、物流、工资、资金流等成为税务重点监管指标!

税局又放大招了!全面检查电费、水费、辅料、包装物、工资、物流、资金流证实企业虚开!

赶紧跟着头条君一起来看看吧!

01

水电费、物流、工资、资金流等

成为税务重点监管指标!

湖北省×××纺织有限公司:(纳税人识别号:×××××)

我局(所)于2024年6月11日至2024年10月31日对你(单位)(地址:湖北省天门市彭市镇富民西路23号(自主承诺申报))2021年1月1日至2023年12月31日涉税情况进行了检查。

违法事实归纳总结如下:

(一)产能与业务逻辑严重不符

产能与电量不匹配

从电力公司数据来看,[省 XX 纺织有限公司] 2023 年总电量仅能支撑生产 4730050 米白坯布,可该公司全年申报货物数量竟高达 51238530.75 米,这种巨大的差距,就像一座大厦建立在沙滩上,根基不稳。

3. 原材料情况异常

4. 2023 年四个季度资产负债表显示,该公司原材料金额持续走低且库存商品始终为 0,原材料的短缺就像是做菜没了食材,生产从何谈起?

5. 生产辅料缺失

6. 公司开具的发票涵盖浆染加工费、织造加工费等,但进项发票中却不见匹配的染料和水费支出,这就好比战士上战场没了武器。

7. 固定资产成谜

8. 2023 年度进项票无生产设备进项,资产负债表未列固定资产,企业所得税年报表没申报折旧,设备维修费用也不见踪影,而且公司失联导致无法实地核查,整个生产设备环节仿佛是个 “黑洞”。

9. 人工费用异常

10. 公司银行流水里没有工资发放记录,没有人工投入,生产就像没有灵魂的躯壳。

11. 运费偏低

12. 全年运费发票与企业所得税年报表申报的运输、仓储费相比明显偏低,物流环节也存在不合理之处。

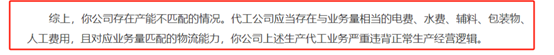

这些问题综合起来,表明该公司的生产代工业务严重违背正常生产经营逻辑。

(二)实地核查:公司失联

检查组到公司注册地 [省 * 市西路 23 号] 实地检查时,发现早已人去楼空,主管分局也证实了公司失联这一情况,为整个案件蒙上了一层神秘又可疑的面纱。

(三)资金流异常:错综复杂的资金回流

在 2023 年 2 月 28 日至 2024 年 4 月 18 日期间,[省 XX 纺织有限公司] 与佛山市某财纺织有限公司之间的资金往来堪称 “诡异”。佛山市某财纺织有限公司向 [省 XX 纺织有限公司] 支付货款累计 7207650.00 元,然而,[省 XX 纺织有限公司] 却向佛山市某财纺织有限公司累计转款 810000.00 元,向其法定代表人杨某先累计转款 1666500.00 元,形成了资金闭环,这种资金回流现象,就像一个精心设计的 “局”,严重违背正常经济业务资金支付流程。

(四)发票开具问题:虚开发票的实锤

综合上述种种不合理情况,[省 XX 纺织有限公司] 在产能不足、缺乏主料、辅料和人工的情况下,向佛山市某财纺织有限公司开具了 10 份浆染加工费发票,金额 1282522.12 元,税额 166727.88 元,价税合计 1449250.00 元,这种行为属于典型的为他人开具与实际经营业务情况不符的发票,也就是虚开增值税专用发票的违法行为。

.................

税务机关(印章)

2024年11月1日

此次税务稽查从产能、物流、用电量、原材料、固定资产、工资等多个方面入手,对企业的生产经营情况进行了全面审查。这种多维度的稽查方法能够有效地发现企业可能存在的各种问题,避免了单一角度审查的局限性。

税局通过运用业财勾稽关系,将企业的财务数据与业务实际情况进行对比分析,能够较为准确地判断企业业务的真实性。例如,用电量与产能的勾稽、原材料与业务量的勾稽等,都是基于客观的业务逻辑和数据关系进行的审查,具有较高的准确性。

02

金税四期下

税局都这样查企业!

一、“看”企业收入

企业如果少计销售收入,或隐匿部分销售收入,那金税三期或金税四期会都会通过以下数据比对分析

1、通过成本和费用来比对你的利润是否为负数;

2、比对你开具出去的发票,收到的货款数额以及卖出的商品;

3、通过大数据,查询与你交易的下游企业的相关账本数据,比对是否存在异常;

4、通过比对同行业收入,稽查是否存在异常。

二、“观”企业成本费用

企业存在以下行为要小心了

1、长期购进原材料或商品时暂估入库;

2、购进原材料或商品为了价格低一点而不索要发票;

3、计提了费用而迟迟没有费用发票。

4、差旅费、加油费、会议费等费用异常

三、“查”企业库存

金税三期及金税四期,企业库存会进一步的透明化,企业进多少货,出多少货,还剩多少货,可能比你自己还清楚,如果库存账实不一致,企业务必引起重视,及时查找原因。

在此提醒企业一定要做好存货管理,统计好进销存,定期盘点库存,做好账实差异分析表,尽量避免库存账实不一致。

四、“监管”企业银行账户

银行、工业和信息化部、国家税务总局、国家市场监督管理总局等已经纳入到了企业信息联网核查系统,实施信息共享及核查通道。税务局、银行等机构可以通过系统核实企业纳税信息及纳税人营业状态等情况。

企业如果存在以下异常情况的,要小心了--

1、企业当期新增应收账款大于收入80%、应收账款长期为负数;

2、当期新增应付账款大于收入80%;

3、预收账款减少但未记入收入、预收账款占销售收入20%以上;

4、当期新增其他应收款大于销售收入80%。

五、“算”企业应纳税额

1、增值税收入长期大于企业所得税收入;

2、税负率异常;

注意了,以下几种情形,企业非常可能被查。

(1)企业税负与本企业不同期间,与同行业其他公司对比,变动异常,过高或过低。

(2)税负率与企业的开票情况、取得支出发票情况差异过大。

(3)企业的进项变动率远大于销项税额变动率。

(4)在水、电等能耗变动不大的情形下,税负率差异过大。

3、企业大部分员工长期在个税起征点以下;

4、员工个税申报表中的工资与企业申报的工资不一致等等;

以上这些都会成为税局关注的重点。

税局通过比对数据,查到有异常的企业后,一般会向企业发出税务自查通知书要求企业先自查。

03

如果被税务稽查了

自查报告该怎么写?

税务自查报告

XX市税务局:

您好!我们公司最近收到了税务事项通知书〔XXXX〕XX号,要求我们检查20XX年全年的税务情况。我们非常重视这件事,马上组织了团队进行详细自查,现在把自查结果告诉您。(表明高度重视的态度)

一、基本情况(说说我们公司)

我们公司叫XXXX有限公司,是在XXXX年成立的,注册地址在XX市XX区XX路XX号。我们主要做的是电子产品批发和零售,还有一些售后服务。

二、经营情况(这几年的生意咋样)

先说说20XX年的情况吧。那年我们总共卖了XXXX元的东西,成本花了XXXX元,赚到的利润是XXXX元。给国家交的所得税是根据利润来算的,税率我们按规矩来,交了多少就不细说了。增值税我们交了XXX元,这是根据卖的东西的价格来算的,税负率也达到了规定的标准。还有一些附加税,总共加起来我们交了XXX元的税。

(这里可以简单提一下20XX年和20XX年的大概情况,但重点还是放在被查的20XX年)

三、税务自查情况(自查发现的问题)

在自查的过程中,我们发现了一个小问题。在20XX年XX月XX日,我们签了一个销售电子产品的合同,合同金额是XXXX元。当时我们太忙了,居然忘记给这个合同报印花税了。印花税是根据合同的金额来算的,我们这个合同应该交XXXX×0.0003=XXX元的印花税。但是因为我们忘记了,所以一直没有交,现在已经拖了XXX天了。按照规矩,我们还要交滞纳金,就是迟交税款要罚的钱,算出来是XXX×0.0005×XXX=XXX元。

除了这个合同,我们还发现有几个购销合同也漏报了印花税,加起来要补交的印花税和滞纳金也有不少。

具体数字都列在下面了:

建设工程承包合同印花税:XXXX元,滞纳金:XXXX元

购销合同印花税:XXXX元,滞纳金:XXXX元

(这里可以详细列出所有漏报的合同和要补交的税款,但记得不要写得太复杂)

四、需要补缴税款合计(总共要补交多少税)

自查完了,我们发现总共要补交的税款和滞纳金就是上面列的那些。除了印花税,我们没有发现其他税种有漏报或错报的情况。

这次自查让我们意识到了自己在税务管理上的不足,我们以后一定会更加小心,严格按照国家的法律法规来办事。我们的财务体系也会进一步完善,确保不会再出现类似的问题。希望税务局的领导能够原谅我们这次的疏忽,并多多指导我们的工作。(最后说几句)

此致

敬礼!

XXXX有限公司

20XX年XX月XX日

本文材来源:猫叔说税、国家税务总局等。

注:文章版权归原作者所有,内容仅供读者学习、交流之目的,如有侵权,请联系我们删除。联系邮箱:budaiyun@163.com